Confira uma análise completa do mercado da suinocultura!

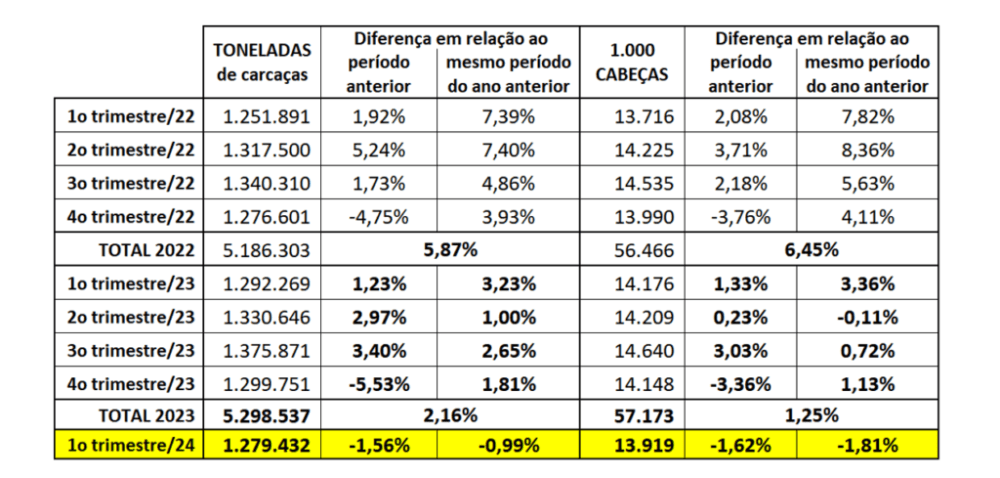

Tabela 1. Abate trimestral de 2022, 2023 e 1º trimestre de 2024 em toneladas de carcaças e cabeças (x1000) de SUÍNOS e evolução percentual em relação ao período anterior e o mesmo período do ano anterior.

Dados do primeiro trimestre/24 são preliminares.

Elaborado por Iuri P. Machado com dados do IBGE.

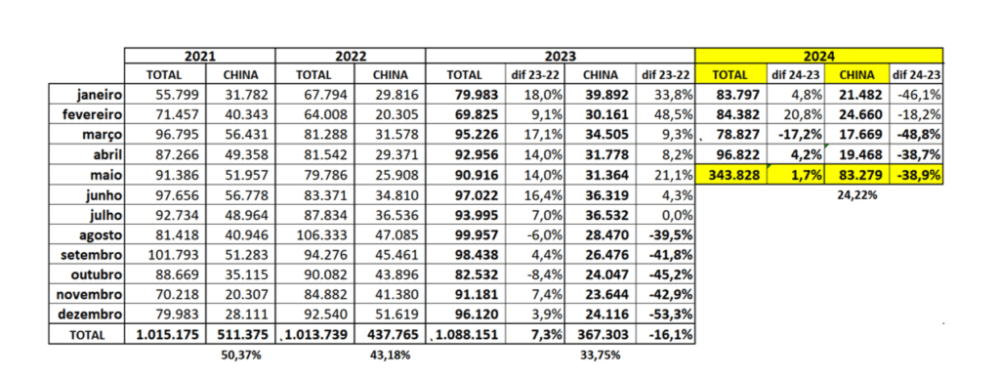

Com relação às exportações de carne suína brasileira in natura, apesar da queda significativa da participação da China nos embarques (tabela 2), os volumes totais nos primeiros quatro meses do ano se mantêm muito próximos do mesmo período do ano passado, com um aumento de apenas 1,7% (+5,8 mil toneladas).

Tabela 2. Volumes exportados totais e para a China de carne suína brasileira in natura (em toneladas), mês a mês, em 2021, 2022, 2023 e 2024 (de janeiro a abril) e comparativo percentual de 2024 (em destaque) com o mesmo período do ano passado.

Elaborado por Iuri P. Machado, com dados da Secex.

Ainda na tabela 2, é possível perceber a queda significativa dos embarques para a China ao longo deste ano. O gigante asiático que chegou a representar mais de 50% de nossas exportações, no acumulado deste ano totaliza pouco mais de 24% dos volumes. Porém, o crescimento dos embarques para outros destinos, como Filipinas, Japão, Coreia do Sul e Chile compensou a redução das compras chinesas (tabela 3). Em 2024 as Filipinas já ocupam o segundo lugar na destinação da carne suína brasileira, posição que nos últimos anos foi de Hong Kong, outro destino cuja redução dos volumes foi bastante expressiva.

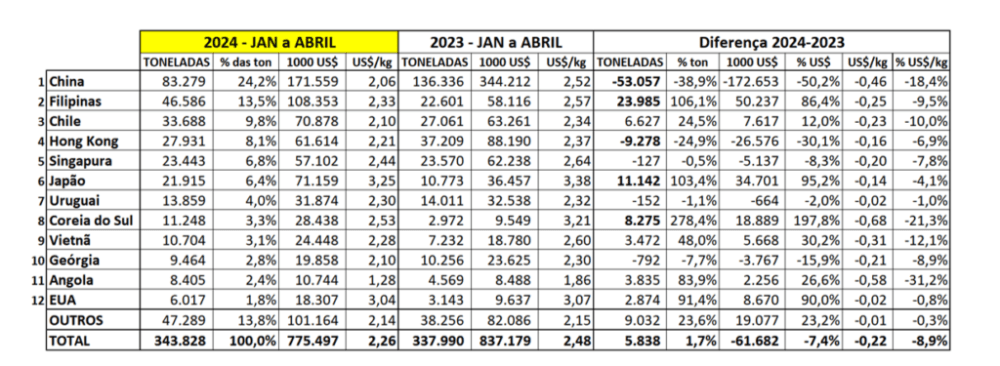

Tabela 3. Principais destinos da carne suína brasileira in natura exportada entre JANEIRO E ABRIL de 2024, comparado com o mesmo período de 2023, com valor em dólar (FOB).

Ordem estabelecida sobre volumes de 2024.

Elaborado por Iuri P. Machado com dados da Secex

Outro fator que chama a atenção em 2024 é a queda dos preços em dólar da carne suína brasileira exportada para praticamente todos os destinos; no primeiro quadrimestre deste ano a receita total foi 61,6 milhões de dólares (-7,4%) inferior ao mesmo período do ano passado (tabela 3).

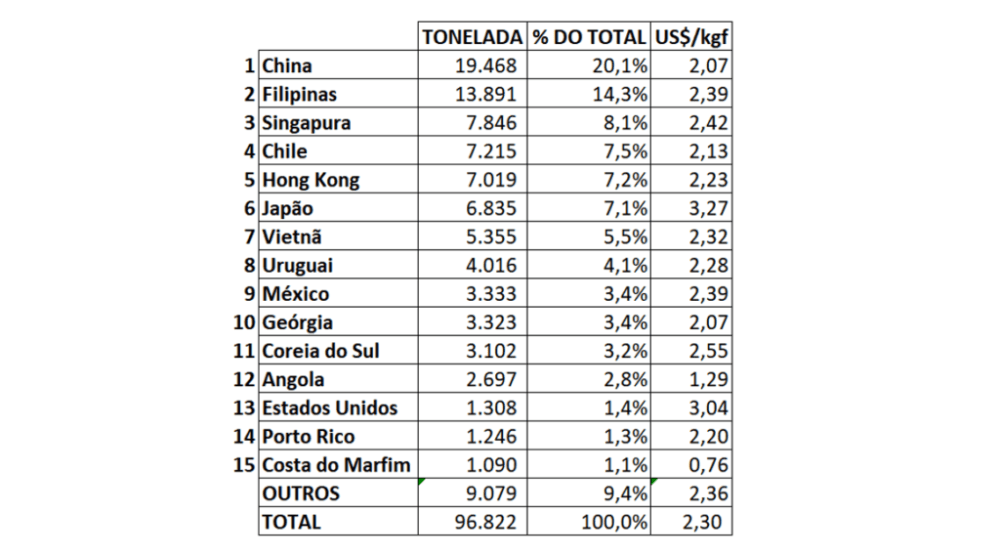

Quando se analisa as exportações de carne suína in natura exclusivamente de abril de 2024 (tabela 4) é possível destacar dois pontos relevantes: a China reduzindo cada vez mais sua participação e com preço em dólar bem inferior à média e o México aparecendo na nona colocação, com pouco mais de 3,3 mil toneladas (3,4% do total). Cabe lembrar que o México é um dos maiores importadores de carne suína no mundo e que no ano passado, abriu as portas para a carne suína brasileira, comprando, ao longo de 2023, pouco mais de 28 mil toneladas do Brasil (2,3% do total que exportamos), porém, desde novembro de 2023 o México não importava nossa carne suína, quando uma ação judicial perpetrada pelos suinocultores locais suspendeu as compras do Brasil. Resta saber se esta retomada observada em abril/24 se concretizará nos próximos meses.

Tabela 4. Principais destinos da carne suína brasileira in natura exportada em ABRIL de 2024, com valor em dólar (FOB).

Elaborado por Iuri P. Machado com dados da Secex

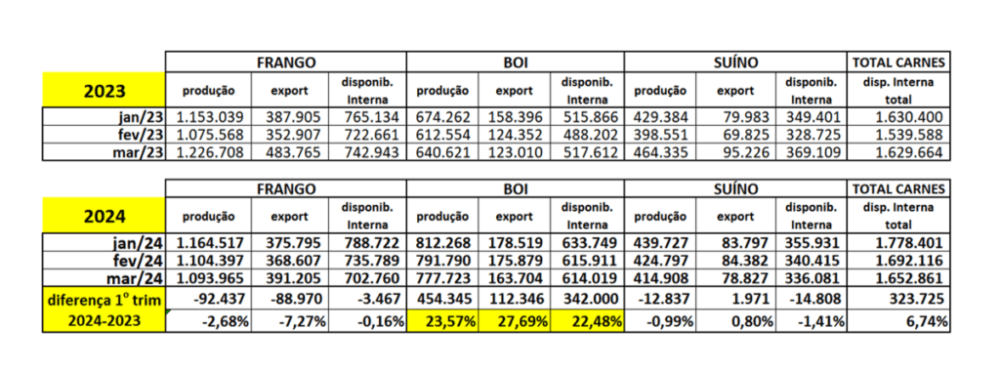

Conforme demonstra a tabela 5, a seguir, com produção e exportação estáveis, a disponibilidade interna de carne suína também se manteve praticamente inalterada (-1,41%) no primeiro trimestre deste ano, muito similar ao que aconteceu com o frango (-0,16%). Por outro lado, o aumento considerável do abate de bovinos, batendo novo recorde de produção, mesmo com maior exportação desta carne, despejou 342 mil toneladas a mais no mercado doméstico somente nos primeiros três meses do ano.

Tabela 5. Produção brasileira, exportação e disponibilidade interna mensais (em toneladas) das três carnes no primeiro trimestre de 2023 e 2024.

Destaque (em amarelo) ao crescimento da produção, exportação e disponibilidade interna de carne bovina no período.

Dados do primeiro trimestre/24 são preliminares.

Elaborado por Iuri P. Machado com dados do IBGE e Secex.

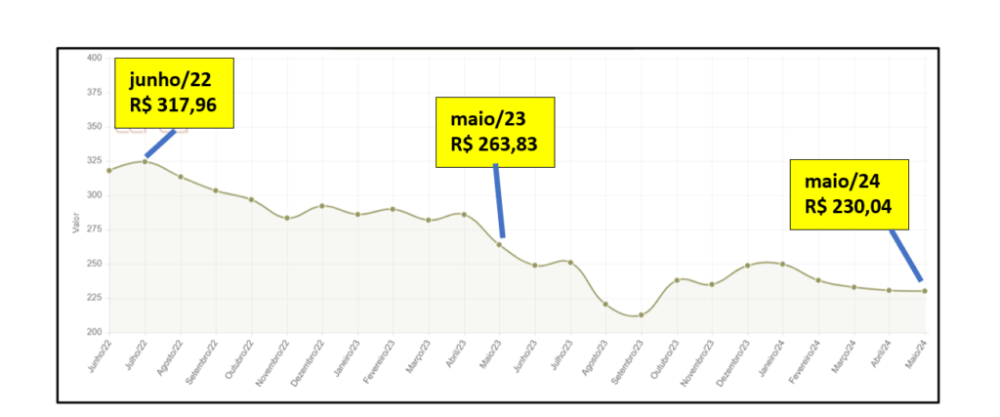

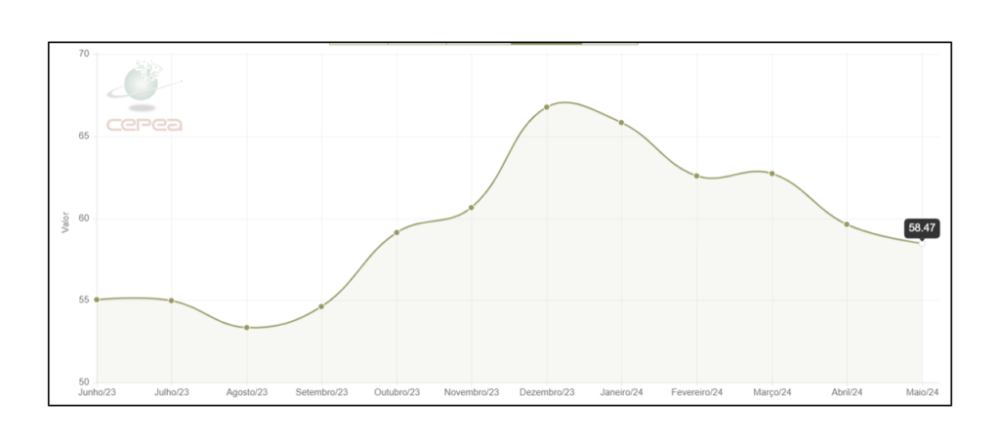

Segundo o MBagro, dados não oficiais do SIF, indicam que também em abril/24 o volume de abate de bovinos superou o mesmo mês do ano passado em mais de 30% (em cabeças), mantendo as cotações do boi gordo em baixa (gráfico 1).

Gráfico 1. Cotação do boi gordo (B3/CEPEA) em São Paulo-SP (R$/@), nos últimos 2 anos, até dia 17/05/24.

Fonte: CEPEA

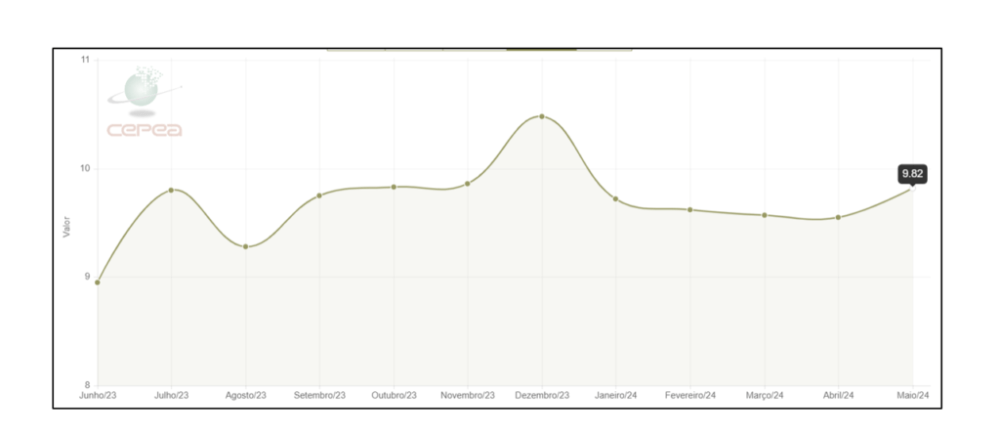

Se somarmos a disponibilidade interna das três proteínas no primeiro trimestre e projetarmos o consumo per capita, o resultado é um consumo de pouco mais de 100kg por habitante/ano. A título de comparação, no ano de 2023 o consumo de proteína animal no Brasil foi recorde com pouco mais de 96kg. Este cenário de alta oferta de proteínas é também um impeditivo de altas mais expressivas e consistentes na cotação da carne suína que vem estável desde o início do ano, mas que demonstra pequena reação no mês de maio (gráfico 2).

Gráfico 2. Cotação da carcaça especial suína em São Paulo (SP), nos últimos 12 meses. Dados de maio/24 até dia 17/05.

Fonte: CEPEA

Iniciada a colheita da segunda safra de milho, com estabilidade nas cotações

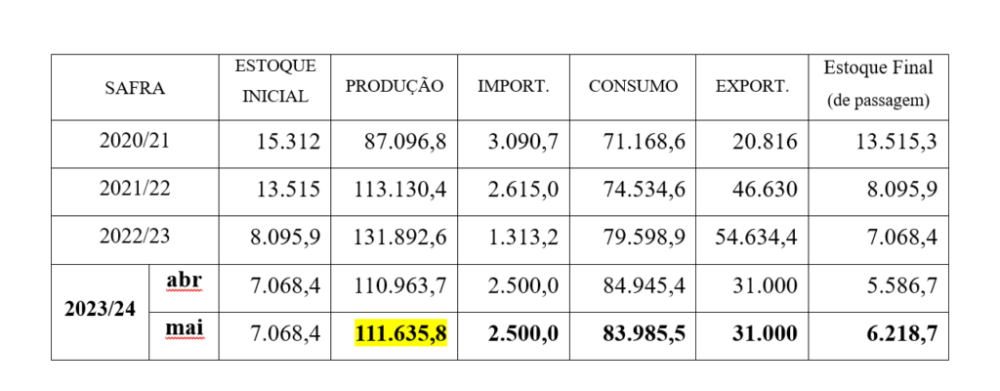

A CONAB divulgou dia 14/05 o oitavo levantamento da safra 2023/24 que, depois de sucessivas reduções na expectativa de safra de milho, trouxe um aumento de quase 700 mil toneladas, com previsão de um total de 111,6 milhões de toneladas a serem colhidas (tabela 6). Ainda segundo a CONAB, deste total, pouco mais de 86 milhões de toneladas devem ser produzidas na segunda safra, cuja colheita já iniciou em vários estados.

Tabela 6. Balanço de oferta e demanda de MILHO no Brasil (em mil toneladas). Dados da safra 2022/23 atualizados em 14/05/24, sendo estoque final estimado para 31/01.

Fonte: Conab

Algumas consultorias privadas, como MBagro e StoneX, preveem que a segunda safra possa atingir, e até ultrapassar a marca dos 90 milhões de toneladas. Porém, há alguns pontos de atenção que podem reduzir estas expectativas: o primeiro ponto é a recente cheia que devastou o Rio Grande do Sul, cuja colheita da primeira safra ainda não havia sido concluída, com perdas ainda não mensuradas de milho e soja não colhidos e dos grãos armazenados em zonas de alagamento. Segundo MBagro, em 10 de maio estimava-se que ao redor de 700 mil toneladas de milho e 4,8 milhões de toneladas de soja estariam em risco no Rio Grande do Sul. Outro ponto de atenção é a estiagem e o calor acima do normal na região centro-sul do Brasil, cuja segunda safra de milho, em algumas regiões, ainda depende de precipitação. As regiões onde se espera maiores perdas em função da estiagem são o oeste do Paraná e o sul do Mato Grosso do Sul.

Por outro lado, a volumosa safra argentina, em fase de colheita e a boa perspectiva para a safra estadunidense, em fase final de plantio, têm contribuído para manter uma boa oferta mundial de milho, o que ajuda a manter as cotações do cereal em baixa no Brasil (gráfico 3).

Gráfico 3. Preço do milho (R$/SC 60kg) em CAMPINAS-SP, nos últimos 12 meses, até dia 17/05/24.

Fonte: CEPEA

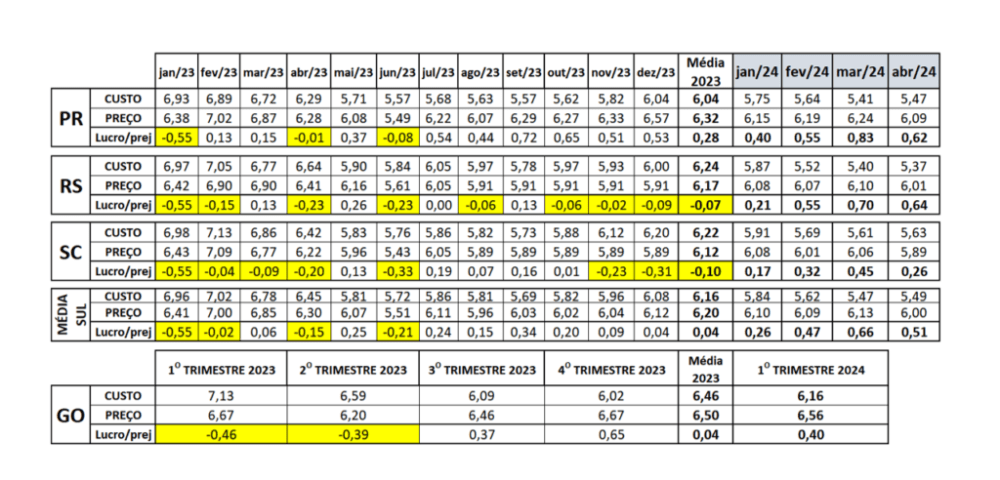

Já o farelo de soja que vinha em queda ao longo dos primeiros meses do ano, apresenta pequeno viés de alta desde final de março/24, ultrapassando a cotação de 2 mil reais por tonelada em algumas praças no mês de maio. De fato, os custos de produção de suínos que vinham em queda ao longo deste ano, na maioria dos estados produtores (tabela 7), em abril/24 voltaram a subir. Mesmo assim, estima-se que a atividade tem determinado lucro desde meados do ano passado, um período de “calmaria” que há muito o setor não experimentava.

Tabela 7. Custos totais (ciclo completo), preço de venda e lucro/prejuízo estimados nos três estados do Sul (R$/kg suíno vivo vendido) e em Goiás (trimestral), em 2023 e 2024 (até abril).

Destaque (em amarelo) para os períodos em que presumidamente houve prejuízo.

OBS: custo de Goiás levantado trimestralmente pela Embrapa.

Elaborado por Iuri P. Machado com dados: Embrapa (custos) e Cepea (preço).

Considerações finais

Dados preliminares do IBGE confirmam o ajuste da oferta de demanda de carne suína, praticamente sem crescimento da produção e da disponibilidade interna, mas com grande aumento de oferta de carne bovina, o que impede maiores altas nos preços destas proteínas neste primeiro semestre. As exportações demonstram a redução das receitas (em dólar) e das compras chinesas, porém a tão buscada pulverização de destinos da nossa carne suína, aos poucos vai se concretizando, com destaque para as Filipinas. O presidente da ABCS, Marcelo Lopes, explica que com o início da colheita da segunda safra brasileira de milho e boas perspectivas para a safra estadunidense (em fase de plantio), não se espera mudança no curto prazo na tendência de baixa das cotações de milho. “O ano de 2024 se encaminha para ser um ano de estabilidade, com mercado ajustado, sem grandes oscilações nos custos e nos preços” conclui.